Stanislas Beguin

Responsable investisseurs

Pourquoi faut-il diversifier son épargne ?

“Il ne faut pas mettre tous ses oeufs dans le même panier”. Vous connaissez certainement cet adage populaire. Mais savez-vous comment le mettre en exécution concernant votre épargne et pourquoi il est important de diversifier votre portefeuille ? Lorsque que votre revenu vous permet de “mettre de côté”, il est important de réfléchir aux différentes possibilités de placement qui s’offrent à vous. Nos experts vous éclairent sur les différents types d’épargne et l’importance de diversifier votre portefeuille d’investissement selon votre situation et vos objectifs.

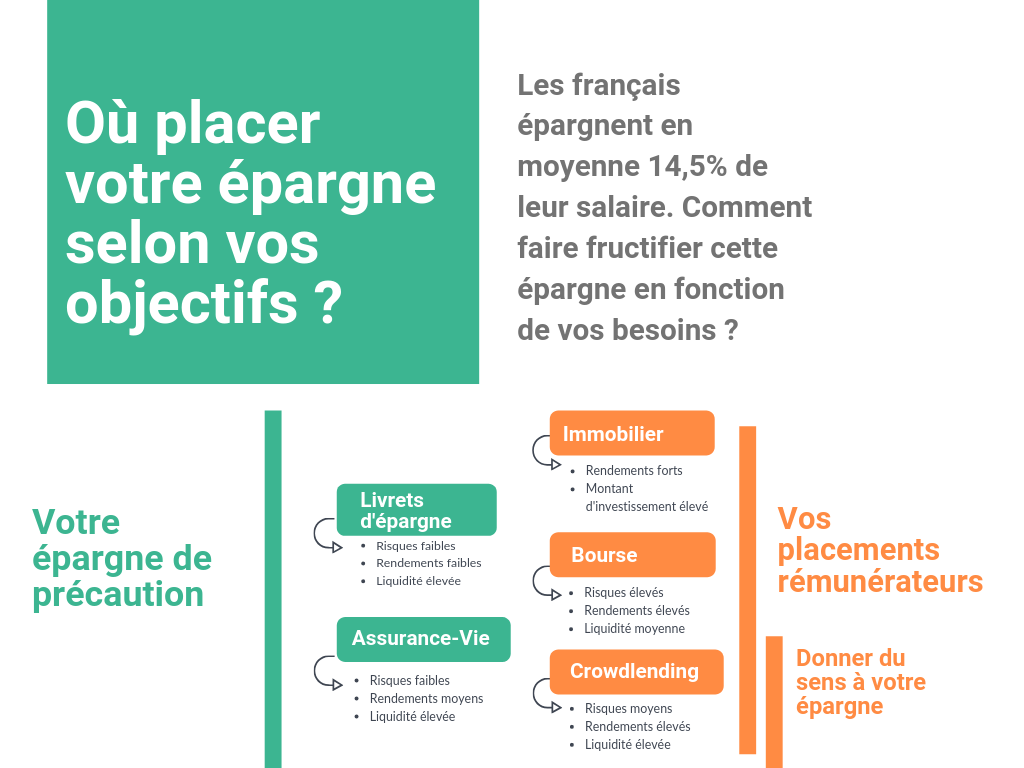

Selon l’INSEE, les français ont épargné en moyenne 14,5% de leur salaire disponible en 2018. Vous avez mis de côté de l’argent, faites-le travailler pour vous ! Livrets d’épargnes bancaires (PEL, Livret A, CEL, Livret de Développement Durable), assurances vies, placements boursiers, investissements immobiliers, crowdlending (prêt participatif) : de nombreuses options s’offrent à vous. Répartissez votre épargne entre ces différents produits financiers en fonction de la performance recherchée et de votre situation personnelle.

Sécuriser votre épargne de précaution en cas de coup dur

- Les livrets bancaires : Le livret bancaire est un compte d’épargne pour lequel tous les dépôts d’argent sont rémunérés selon un taux fixé soit par l’Etat (Livret A, LDD, LEP, taux minimum pour le Livret jeune), soit par la banque elle-même (livret non réglementé). Ces livrets vous permettent de profiter d’un taux fixe de rémunération et d’une épargne sécurisée et rapidement disponible.

Ils vous permettent de sécuriser ce qu’on appelle une épargne de précaution. Peu rémunérateurs mais proposant une grande “liquidité” (vous pouvez retirer votre argent à tout moment), il sera intéressant de placer 2 ou 3 mois de salaires sur ces livrets, en prévention d’une situation d’urgence.

- Les assurances vies : Plus rémunérateur qu’un livret d’épargne bancaire classique et sans limite de placement, l’assurance-vie est un contrat d’assurance qui permet de faire fructifier des fonds tout en poursuivant un objectif à long terme : la retraite, un investissement immobilier, etc.

Afin que votre investissement soit partiellement exonéré d’impôt, il faudra en général attendre 8 ans avant de retirer l’argent investi et vos intérêts. L’assurance vie offre aussi d’importants avantages fiscaux en matière de succession.

Faire fructifier votre épargne

Après avoir sécurisé une partie de votre épargne dont vous pourriez avoir besoin en cas d’incident ou d’imprévu, vous pouvez choisir d’investir le reste de votre épargne dans des placements plus rémunérateurs, afin de financer un projet à court ou moyen terme(achat divers, voyages, frais de scolarité de vos enfants). Pour cela, vous pouvez vous tourner vers ces types de placements :

- Les placements boursiers : Investir en bourse revient à acheter des titres sur les marchés financiers. Un particulier peut recevoir des dividendes qui représentent une partie des bénéfices de la société dont il possède des actions.

L’investissement boursier vous permet de générer des plus values importantes, à condition de bien connaître les secteurs et les entreprises dans lesquels vous investissez. La marché boursier est “liquide”, vous pourrez récupérer votre placement à tout moment en vendant vos actions. Par contre, du fait de la fluctuation du marché, votre portefeuille d’actions n’aura peut être pas la même valeur qu’au moment de votre investissement, et il sera dans ce cas plus prudent d’attendre le moment propice pour vendre vos actions.

- Placements immobiliers : L’achat d’un appartement ou d’une maison permet de toucher un revenu régulier (loyer), et de miser sur un secteur en forte hausse depuis ces dix dernières années. Depuis le deuxième trimestre 2017, l’évolution annuelle des prix des logements anciens en France oscille autour de 3 %, selon l’INSEE

L’immobilier est un secteur assez rémunérateur et peu risqué, mais peut nécessiter une capacité d’investissement importante.

- Le crowdlending (prêt participatif) : À travers des plateformes comme MiiMOSA, contrôlées par l’Autorité des Marchés Financiers (AMF), vous pouvez prêter de l’argent à une société pour un but précis (lancement d’un nouveau produit, transition du modèle, etc…). Vous serez alors remboursés selon un taux d’intérêt et sur une durée fixés à l’avance.

Avec des taux très rémunérateurs (entre 3 et 6%), MiiMOSA vous propose d’investir dans des projets à court ou moyen terme (de 2 à 5 ans). Grâce à ces intérêts, vous pourrez financer un projet à moyen terme (acheter une voiture, financer un voyage). En terme de risque, l’analyse poussée de chaque projet par notre équipe crédits et risques, permet de vous proposer des projets dans lesquels nous croyons et qui témoignent d’une stabilité financière conséquente.

Un autre de vos objectifs peut être de donner du sens à votre épargne et financer une agriculture et une alimentation plus saine pour l’environnement, votre santé, et celle de vos enfants. A travers le prêt participatif, MiiMOSA vous permet de donner du sens à votre épargne en finançant des projets d’agriculture, d’alimentation et d’énergies renouvelables locales et durables.

Limiter votre exposition au risque

Peu importe le niveau de risque d’un type d’investissement ou d’un projet, il est toujours moins “risqué” de multiplier les placements. En somme : aucun placement financier n’est totalement exempt de risques. Investir présente un risque de non remboursement et nécessite une immobilisation de votre épargne. Un portefeuille diversifié bénéficiera d’un effet de compensation entre certains investissements qui pourraient être perdus et d’autres qui progresseront simultanément.

La diversification permet de dégager des rendements globaux plus réguliers et moins volatils qu’en investissant sur une seule classe d’actifs ou une seule entreprise.

Que ce soit sur votre portefeuille global ou lorsque vous investissez sur MiiMOSA, nous conseillons fortement de diversifier le type de projets que vous financez. Bien que l’agriculture soit un des secteurs avec le taux de défaut de remboursement le plus faible (3%) en France, et 0% sur MiiMOSA, nous vous conseillons plutôt d’investir 200 € dans 10 projets plutôt que 2000€ euros sur un seul projet.

Donner un coup de pouce à des projets qui ont un impact sur votre alimentation, compléter votre retraite, préparer un patrimoine à transmettre à vos enfants, financer un projet d’achat immobilier ou un voyage : il existe beaucoup de raisons différentes de placer son épargne tout au long d’une vie. Vous pourriez vous demander “Et si j’ai tous ces objectifs à la fois ?”. Dans beaucoup de cas, vous pourrez vous reconnaître dans chacune de ces situations. Les différents moyens cités plus haut pour fructifier votre épargne ne sont donc pas concurrents mais bien complémentaires. Selon le niveau de liquidité et de rémunération de chacun de ces placements, ils vous permettront de bien équilibrer votre portefeuille afin qu’il vous permette à la fois de sécuriser un coup dur ou de générer des revenus importants pour financer vos différents projets.

Vous avez une question ? N’hésitez pas à contacter notre équipe : investisseurs@miimosa.com

Donnez du sens à votre épargne en investissant dans des projets d’agriculture et d’alimentation durables :